Türev Piyasası Nedir? Türev Ürünler Nelerdir?

“Türev“ kelimesi, “türetmek“ fiilinden gelir. Bir şeyin başka bir şeyden elde edilmesi, türetilmesi anlamında kullanılır. Finansal piyasalarda türev ürünler, en basit ve anlaşılır şekliyle, değerini başka bir varlığın fiyatına dayalı olarak belirleyen finansal araçlar şeklinde tanımlanabilir. Bu varlık, hisse senedi, döviz birimi, emtia (altın, gümüş, petrol vb.), faiz oranı veya endeks olabilir.

Türev ürünler, temel bir varlığın fiyat hareketlerinden türemiş ürünlerdir. Aynı zamanda, “türev araçlar“ veya “türev enstrümanlar” olarak da bilinmektedir. Türev ürünlerin alınıp satıldığı piyasalara ise “türev piyasalar“ denir. Türev piyasalar, borsa gibi organize veya tezgah üstü (OTC – over-the-counter) olmak üzere ikiye ayrılır. Organize türev piyasalarına örnek olarak vadeli işlemler borsaları gösterilebilir. Farklı ülkelerin para birimlerinin birbirine karşı alınıp satıldığı forex (foreign exchange) ise tezgah üstü (OTC) piyasalara örnektir.

Türev Ürünlerin Kullanım Amaçları Nelerdir?

Finansal piyasalarda türev ürünler, aşağıda yer alan üç ana amaç için kullanılmaktadır:

- Hedging (Riskten Korunma): Finans piyasalarında sıkça kullanılan bir tabir olarak hedging, riskten korunma anlamı taşımaktadır. Türev ürünler, gelecekte oluşabilecek fiyat dalgalanmalarına karşı korunmak için sık bir biçimde kullanılmaktadır. Örneğin, petrol ürünleri ithal eden ve petrolü işleyerek üretim yapan bir firma, gelecek dönemde yaşanabilecek politik ve ekonomik risklere karşı ürün fiyatlarında oluşabilecek belirsizlikleri azaltmak için türev ürünleri tercih etmektedir.

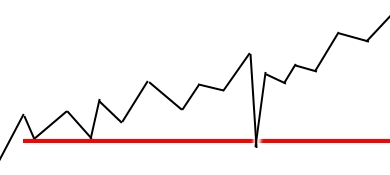

- Spekülasyon: Spekülasyon, piyasalarda oluşabilecek fiyat hareketleri sonucunda kâr elde etme amacı ile yapılmaktadır. Spekülatörler ve yatırımcılar, bu fiyat hareketlerinin gelecek dönemde oluşabilme öngörüsünde bulunarak türev ürünleri kullanmaktadır.

- Arbitraj: Daha önce sitemizde paylaştığımız “Arbitraj Nedir? Nasıl Yapılır?” isimli yazımızda da detaylıca bahsetmiş olduğumuz üzere, farklı piyasalarda oluşan fiyat farklılıklarından faydalanarak oldukça düşük riskli veya risksiz bir biçimde kâr elde etmeye çalışan spekülatörler veya yatırımcılar türev ürünleri kullanabilir.

Türev Ürünlerin Çeşitleri Nelerdir?

Türev ürünlerin, bir diğer ismiyle türev araçların başlıca dört çeşidi bulunmaktadır.

- Vadeli İşlem (Futures) Sözleşmeleri: İngilizce’de “future“, Türkçe kelime anlamı olarak “gelecek zaman“ anlamına gelmektedir. Türev ürünlerin temeli olarak kabul edilen futures sözleşmeleri, belirli bir varlığın önceden belirlenmiş bir fiyattan, gelecekte belirli bir tarihte alınıp satılma yükümlülüğü getiren sözleşmelerdir. Genellikle organize piyasalarda işlem gören Futures sözleşmeleri sayesinde yatırımcılar, fiyat belirsizliklerinin yaratmış olduğu riskten korunabilir ve fiyat değişikliklerinden kazanç sağlayabilir.

- Opsiyonlar (Options): Yatırımcılara bir varlığı belirli bir tarihte, belirlenmiş bir fiyattan alma (call opsiyonu) veya satma (put opsiyonu) hakkı verir ancak bu işlemi yapma zorunluluğu getirmez. Bu yönüyle opsiyonlar, risk yönetimi açısından daha esnek bir yapıya sahiptir. Örneğin, bir yatırımcı, bir hisse senedinin değer kaybetmesinden endişe duyuyorsa, put opsiyonu satın alarak zararını sınırlayabilir.

- Forward Sözleşmeleri: İki taraf arasında yapılan, belirli bir varlığı gelecekte belirli bir fiyattan alıp satma yükümlülüğü getiren özel anlaşmalardır. Bu sözleşmeler organize piyasalarda işlem görmez; iki taraf arasında yapılan özel anlaşmalar (tezgah üstü) şeklindedir. Forward sözleşmeleri, özellikle kur riski gibi belirli risklerden korunmak için sıkça kullanılır. Örneğin, bir ithalatçı, döviz kuru dalgalanmalarından etkilenmemek için gelecek bir tarihte döviz kuru sabitlemek isteyebilir.

- Takas (Swap) Sözleşmeleri: İki tarafın birbirleriyle farklı faiz veya döviz ödemelerini değiş tokuş ettikleri sözleşmelerdir. En yaygın swap türleri faiz ve döviz swaplarıdır. Swaplar, genellikle uzun vadeli faiz ve döviz risklerinden korunmak için kullanılır. Örneğin, bir şirket, sabit faizli bir borçlanma yapmış olabilir ancak piyasa faiz oranları düştüğünde değişken faizli borçlanmanın avantajlı olacağını düşünüyorsa, bir swap anlaşması yaparak faiz ödemelerini değiştirebilir.

Türev Ürünlerin Genel Avantajları ve Riskleri

Türev ürünler, yatırımcılara risk yönetimi sağlama, piyasa volatilitesinden faydalanma, likidite artışı ve sermaye gereksinimini azaltma gibi pek çok avantaj sunar. Bunun yanı sıra, özellikle kaldıraçlı yapıları nedeniyle yüksek risk içerir. Yanlış bir strateji veya piyasa hareketi büyük kayıplara yol açabilir. Ayrıca, likidite riski ve piyasa dalgalanmalarına maruz kalma gibi ek risk faktörleri de bulunur.

Türev piyasalar, yapısı ve dinamiği gereği spot piyasalara göre daha karmaşık bir yapıya sahiptir. Bu yüzden, türev piyasalarda işlem yapmadan önce piyasa dinamikleri hakkında yeterli bilgiye sahip olmak ve yatırımcıların karşısına çıkabilecek potansiyel risk unsurlarını göz önünde bulundurmak, olası zararların önüne geçmek açısından oldukça önemli bir konudur. Bu sayede, aldığınız pozisyonların ardından risk yönetimi sürecini daha mantıklı bir şekilde yönetebilirsiniz.

Türev piyasalarda işlem yapmaya başlamadan önce, türev ürünlerin kullanım alanlarını ve hangi amaçla kullanıldıklarını öğrenmek, piyasa dinamiklerini anlamak ve bu konu hakkında daha derinlemesine bilgi sahibi olmak için, daha önce sitemizde yayınlamış olduğumuz “Türev Ürünlere Giriş Yapmak İsteyenler İçin 5 Kitap Önerisi“ listemize göz atabilirsiniz. Ayrıca, benzer konularda sitemizde paylaştığımız kitap öneri ve incelemeleri için sitemizin kitaplık bölümüne göz atabilirsiniz.